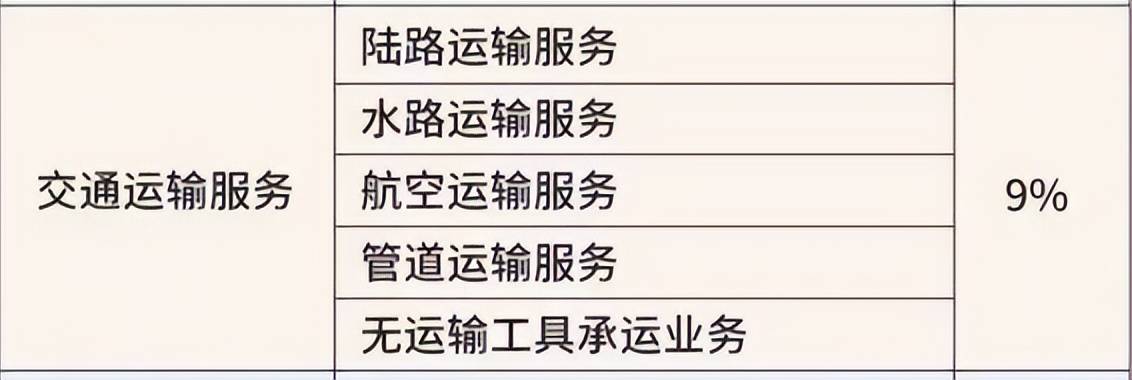

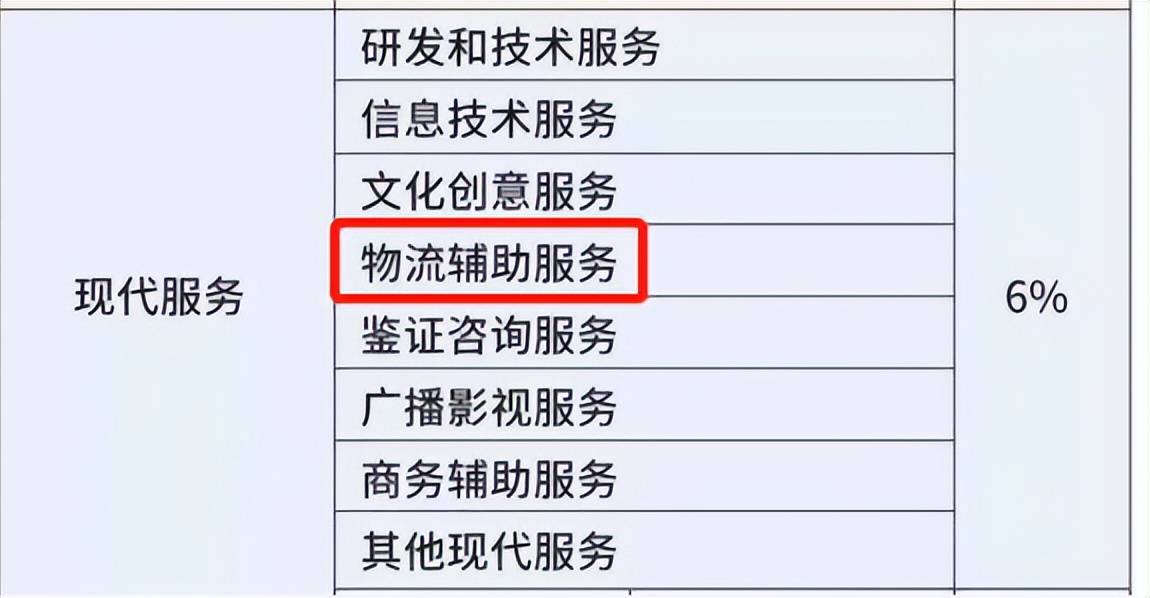

我们公司一般会收到两种运费发票,一种是与货物运输公司签订货物运输合同,发票税率为9%,另一种是委托快递公司进行配送,发票税率为6%。请问这两种发票税率为何不同呢?

答:签订货物运输合同,属于提供交通运输服务,税率为9%;提供快递收派服务,属于物流辅助服务中的一种,所以税率为6%。

2.发票备注栏怎么样来规范填写?在取得的货物运输服务增值税发票中,有的发票备注栏仅注明了运输货物信息,这样的发票填开正确吗?

答:增值税一般纳税人提供货物运输服务,使用增值税专用发票和增值税普通发票,开具发票时应将起运地、到达地、车种车号以及运输货物信息等内容填写在发票备注栏中,如内容较多可另附清单。

3.能否在企业所得税税前扣除?我们公司发生的所有运费支出都可以在税前扣除的吗?

答:按照企业所得税税前扣除原则,企业“实际发生”的与取得收入“有关的、合理的”支出,包括成本、费用、税金、损失和额外支出,准予在计算应纳税所得额时扣除。因此,在日常销售活动中发生的运费准予按规定税前扣除。

4.能否抵扣增值税进项税额?那么,是否所有的运费发票都能抵扣增值税进项税额呢?

答:在企业实际在做的工作中,并非所有符合门槛的运费都可抵扣。纳税人购进货物、劳务、服务、非货币性资产、不动产,取得的增值税扣税凭证不符合法律、行政法规或者国务院税务主管部门有关法律法规的,其进项税额不得从销项税额中抵扣,则运费也不得计算抵扣。

(一)用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修配劳务、服务、非货币性资产和不动产。其中涉及的固定资产、非货币性资产、不动产,仅指专用于上述项目的固定资产、非货币性资产(不包含别的权益性非货币性资产)、不动产。

(三)非正常损失的在产品、产成品所耗用的购进货物(不包括固定资产)、加工修理修配劳务和交通运输服务。

(四)非正常损失的不动产,以及该不动产所耗用的购进货物、设计服务和建筑服务。

5.印花税的计税依据和税率是什么?8月初,公司与一家货物运输公司签订了一份《货物运输合同》,请问现在缴纳印花税税率是多少?

答:根据2022年7月1日起施行的《中华人民共和国印花税法》,原先的货物运输合同调整为运输合同,税率从运输费用的0.5‰调整为0.3‰。

6.签订《货物运输合同》在计算需要缴纳的印花税时,计税依据包不包含增值税呢?是否包含所运输货物的价值?

答:运输合同,指货运合同和多式联运合同(不包括管道运输合同),应税合同的计税依据,为合同所列的运输费用金额,不包括列明的增值税税款。

7.不同税目事项和电子合同如何缴纳印花税?我们公司签订的合同中,既包括货物运输业务又包括仓储业务,那么应当如何计算印花税?

答:根据《中华人民共和国印花税法》第九条规定:“同一应税凭证载有两个以上税目事项并分别列明金额的,按照各自适用的税目税率分别计算应纳税额;未分别列明金额的,从高适用税率”。因此,您公司签订的合同若分别列明货物运输费用和仓储费的,应分别乘以万分之三、千分之一的税率计算缴纳运输合同印花税和仓储合同印花税;若未分别列明金额的,应从高适用千分之一税率计算缴纳印花税。

8.为了便于合同保管,后续公司打算将与货物运输公司签订运输合同改为电子合同,那么还需要缴纳印花税吗?

2.《财政部 国家税务总局关于印花税若干政策的通知》(财税〔2006〕162号)

3.《国家税务总局关于不再使用货物运输业增值税专用发票有关问题的公告》(国家税务总局公告2015年第99号)

6.《关于全面推开营业税改征增值税试点的通知》(财税〔2016 〕36号)