原标题:【行业深度】洞察2023:中国仓储物流行业竞争格局及市场占有率(附市场集中度等)

本文核心数据:中国仓储物流行业竞争梯队;中国仓储物流市品牌榜单;中国仓储物流市场集中度

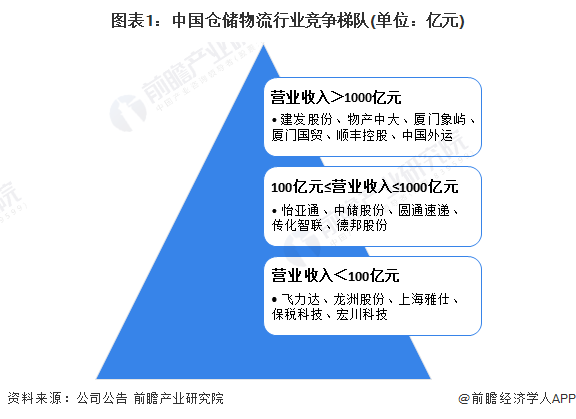

从营业收入来看,我国仓储物流行业竞争梯队可大致分为三大梯队。第一梯队2022年全年营业收入在1000亿元以上,代表公司包括建发股份、物产中大、厦门象屿、厦门国贸、顺丰控股、中国外运等。第二梯队营业收入在100亿元至1000亿元之间,代表公司包括怡亚通、中储股份、圆通速递、传化智联、德邦股份等。第三梯队营业收入在100亿元以下,代表公司包括飞力达、龙洲股份、上海雅仕、保税科技、宏川科技等。其中,第三梯队对应的公司数量最多。

根据CNPP,2023年我国十大仓储物流品牌榜包括京东产发、菜鸟网络、苏宁物流、日日顺供应链、厦门象屿、中外运物流、中储股份、安得智联、宝供物流、中远海运物流。其中,厦门象屿、中外运物流、中储股份、中远海运物流为国资背景的公司,其余为非公有制企业。整体看来,我国仓储物流行业中,国有企业和非公有制企业呈现一起发展、相辅相成的竞争格局。

当前,我国仓储业发展的基本格局是产业门槛低,投资进入较容易,但投资回报率相比来说较低,企业不容易做大。从注册资本来看,超过一半的企业注册资本低于500万元,虽然公司数较多,但以中小规模企业为主,非公有制企业占主体地位。

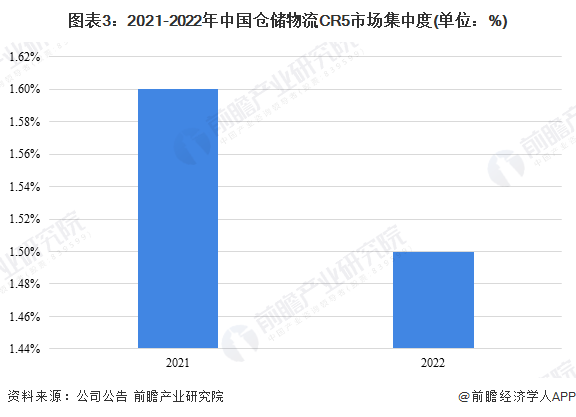

仓储业继续保持着市场集中度低的市场态势。从企业地区分布的角度来讲,仓储业市场相对分散。随着物流业振兴规划的逐步实施,物流业的市场集中度将不断的提高。作为物流业的重要组成部分,仓储业的市场集中度也会随之提升。同时仓储业所特有的对地理资源的依赖性也加强了这一趋势。近年来,仓储物流产业的集中度有了逐步提升。一方面,长三角、珠三角和京津冀环渤海三大区域成为中国仓储物流市场最为活跃和集中的地区,并为这些地区物流产业的发展和快速集聚提供了可能。另一方面仓储物流市场占有率向大型、专业化物流公司集中的步伐加快,为大规模、高效率、专业化,具有区域性、全国性乃至国际性服务网络的大型物流服务公司可以提供了生长空间,并将形成一批具有较强竞争能力和大规模的服务网络的大型龙头物流企业。

从中国仓储物流行业主要上市公司相关业务的营收情况去看,根据申万行业分类,2022年我国仓储物流板块上市公司TOP5营收为913.57亿元,结合仓储物流的市场规模来看,则2022年我国仓储物流行业CR5为1.51%,行业集中度非常低。

在我国仓储物流行业的代表性企业中,能够准确的看出,具有全国布局的企业并不普遍,多数企业实施区域性布局战略,将仓储物流资源集中在特定地区进行布局,通常,这一些企业会选择华东地区进行布局。

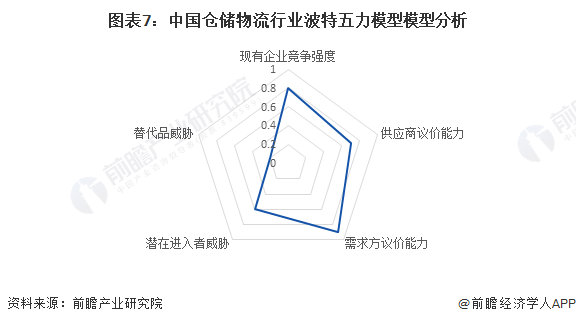

从供应商议价能力角度来看,仓储物流公司的供应商主要是拥有土地资源的政府或者国企、信息技术和设施设备提供商等,由于土地资源是由政府统一控制在相对合理范围,这里主要讨论仓储设施设备和信息技术提供商。综合看来,供应商议价能力较强。下游议价能力方面,对顾客来说,价格和服务的品质是其最关心的问题。对于散户来说,其议价能力不高。但是对于大的公司客户,比如淘宝之类的,其议价能力相当高,使公司的利润率降低。潜在竞争者方面,当前仓储物流行业的利润较低,进入壁垒比较低。当前的威胁大多数来源于新加入者,如外资企业。随着中国对外开放的进一步深入,慢慢的变多的外资仓储物流公司进入中国市场。外资公司凭借者雄厚的资金和科学技术实力成为国内民营仓储物流公司最大的威胁。替代品方面,仓储物流是货物从生产端到销售端所需要经过的必须环节,因此就没有可替代性,替代品威胁小。从行业内部竞争激烈程度来看,目前,行业竞争者数量众多,行业集中度低,因此行业现有竞争水平较为激烈。

更多本行业研究分析详见前瞻产业研究院《中国仓储物流行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、IPO工作底稿咨询等解决方案。在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章的主要内容,需要获取前 瞻产业研究院的正规授权。返回搜狐,查看更加多